上海农村商业银行(以下简称:上海农商行)加入A股IPO排队序列。据悉,该行7月5日在证监会官网披露了招股说明书,拟发行不超过28.93亿股、不低于9.64亿股,募资净额全部用于补充资本金,海通证券(600837,诊股)、国泰君安(601211,诊股)、中信证券(600030,诊股)为保荐承销机构。

上海农商行为上海地区唯一农商行,截至2018年末,资产规模达8337亿元;当前,共有14家银行在A股排队,这之中农商行达8家,从规模看,上海农商行或仅次于重庆农商行,后者近期刚成为资产规模跨过万亿大关首家农商行、当前为预披露更新状态。

每股净资产7.33元、拟发行不超过28.93亿股

7月5日,证监会官网披露了上海农商行IPO招股书,该行A股上市计划又进了一步。

据招股书内容,该行拟发行不低于本次发行并上市后总股本的10%(含10%)、且不超过25%(含25%),即不低于964,444,445股,且不超过2,893,333,333股;按2018年末已审计归母公司净利润除以发行前总股本计算,该行每股净资产7.33元;A股募资净额全部用于补充资本金。

公开信息显示,2018年12月,上海农商行向上海证监局提交了辅导备案申请。2019年6月5日,上海证监局发布了海通证券、国泰君安关于上海农商行辅导总结报告公示。20天之后,6月25日,上海银保监局批复同意上海农村商业银行首次公开发行A股股票(IPO)并上市。

上海农商行的上市计划筹备已久。该行2018年年报详细谈到,将2018年设定为“实质性启动上市的关键一年”;去年,该行定向增发募资47.4亿元用于充实公司核心一级资本,为该行启动上市夯实资本基础。今年年初,其还审议了《关于制定上海农村商业银行股份有限公司A股上市后三年股东分红回报规划的议案》等多项议案。

招股书披露,上海农商银行成立于2005年8月25日,是由上海国资控股、总部设在上海的法人银行,在有着逾50年历史的上海农村信用社基础上整体改制而成。截至2018年末,上海农商行的员工人数为7197人。该行母公司设立的网点数目377家、本市网点370家,异地网点7家。

该行在上海370家营业网点中,有239家网点位于外环以外,占比超过64%,作为上海地区营业网点最多的银行之一,在全市109个乡镇中布设网点的乡镇达到107个、覆盖率98.2%。2018年,该行上海地区人民币存款余额占有率达到7.85%,上海地区人民币贷款余额占有率达到6.96%,均排名全市第5。

招股书显示,近三年多来,上海农商行资产规模增速稳健,截至2018年末,上海农商行资产规模达8337亿元,比年初增长316亿元,增幅为3.8%。不过业务规模发展较快,2016年至2018年吸收存款5537亿元、6091亿元、6449亿元,涨幅较快。去年该行各项存款余额6210亿元,较年初增幅6.8%;贷款余额3996亿元,较年初增10.4%。

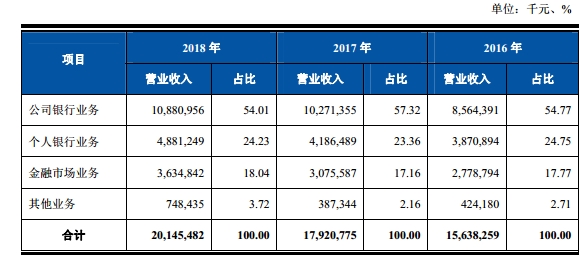

2016年至2018年,该行的营业收入从156.97亿元增至201.45亿元,复合年增长率为13.29%;归属于母公司股东的净利润从59.02亿元增至73.08亿元,复合年增长率为11.27%。

数据显示,截至2016年末、2017年末和2018年末,该行核心一级资本充足率分别为10.56%、10.96%和12.69%,一级资本充足率分别为10.56%、10.97%和12.70%,资本充足率分别为12.39%、14.27%和15.86%。

积极处置不良贷款,三年核销26.47亿、债转2.21亿

在招股说明书的风险提示中,该行与贷款损失准备相关的风险、与贷款行业集中度相关的风险,以及与小微企业贷款、与地方政府融资平台贷款、利率方面以及新业务开拓上的风险被提及。

数据显示,截至2016年末、2017年末、2018年末,该行的不良贷款率分别是1.29%、1.30%和1.13%,去年有明显降幅,相比农商行同业也居于低位。不过上海地区银行业资产质量水平较优,截至2018年末,上海银行(601229,诊股)业不良贷款率为0.78%,资产质量在全国排名靠前。

近两年来,监管严格要求披露真实不良,部分中小银行增厚计提,利润受影响。

上海农商行招股书显示,对影响贷款质量的多项因素进行评估计提贷款损失准备,截至2017年末、2018年末,该行贷款损失准备123.45亿元和158.73亿元,贷款损失准备占贷款总额的比例为3.30%和3.87%,拨备覆盖率分别为221.27%、253.60%和342%。

招股书显示,2016年到2018年三年时间,该行合计通过核销方式处置不良贷款26.47亿元,债权转让方式处置不良贷款2.21亿元。

此外,这期间,除上述不良贷款转让外,本行还对由85户已核销贷款组成的不良贷款包进行了批量转让。该笔批量转让系通过上海联合产权交易所挂牌、网络竞价的公开转让,具体情况如下表所示:

值得注意的是,今年7月2日,上海联合产权交易所挂出上海农村商行闵行支行持有的51户不良资产包的债权转让信息。据转让信息显示,截至2018年7月2日,51户不良资产包本金余额2.98亿元,利息0.82亿元,共计3.8亿元。

从贷款投向看,招股书显示,截至2018年末,该行企业贷款和垫款中前五大行业贷款合计占比66.31%,分别是房地产业、租赁和商务服务业、制造业、批发和零售业、交通运输、仓储和邮政业,占比分别为27.32%、17.02%、13.01%、5.37%和3.59%。截至去年末,该行房地产行业贷款余额为827.25亿元,占本行发放贷款和垫款总额的比例为20.18%,不良贷款率为0.97%;个人房产按揭贷款余额为907.92亿元,占比为22.15%,不良贷款率为0.22%。

上海国资持股18.46%,为第一大股东

记者此前曾报道,上海农商行曾于6月25日获得上海银保监局同意在A股IPO的批复。同时,上海银保监局对上海农商行提了几点要求:上市前必须完成相关股权问题的整改工作,将单一非银行股东及其关联方的持股比例压降至10%(含)以下;及时报告相关问题整改落实与上市发行进展情况。

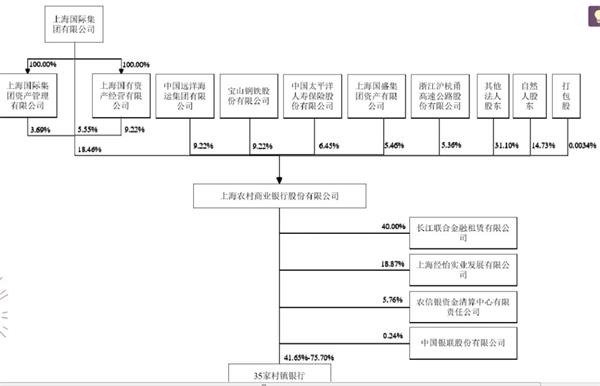

招股书显示,截至2019年5月31日,上海国际集团持有该行481,474,285股,持股占比5.55%,其全资子公司上海国资经营和上海国际资管分别持有该行8亿股和3.2亿股,分别占该行总股本的9.22%和3.69%,三者合计持有该行16.018亿股,占本行总股本的18.46%,为该行合并第一大股东。

今年3月15日,中国太平旗下的太平人寿保险公司公告称,斥资28.63亿元从深圳联想科技园手中收购上海农商行4.149亿股、4.78%的股权。招股书显示,截至今年5月末,除了第一大股东,上海农商行持股5%以上的股东分别是中国远洋海运集团持股9.22%、宝山钢铁股份9.22%、太平洋(601099,诊股)寿险6.45%、上海国盛集团资产有限公司持股5.46%以及浙江沪杭甬高速公路股份持股5.36%。

可以看到,上海农商行领导班子履新的任职资格在年初刚获得监管批准。今年4月,上海银保监局核准了徐力、顾建忠分别担任上海农商行董事长、行长。

今年52岁的徐力原为上海农商行行长。2015年底,徐力出任上海农商银行副董事长、行长,与刚刚从浦发银行(600000,诊股)副行长转任上海农商银行董事长的冀光恒搭班;在此之前,其曾先后担任中国工商银行(601398,诊股)上海市分行公司金融业务部总经理、上海市外滩支行行长、党总支书记、上海市分行行长助理、上海市分行副行长、党委委员。顾建忠现年45岁,此前履历为上海银行人力资源总监、人力资源部总经理、纪委副书记,2015年任上海国际集团副总经理。

据近日英国《银行家》(TheBanker)杂志“2019年全球银行1000强”(Top1000WorldBanks2019)榜单,上海农商行在全球银行业中的排名提升至第156位,较2018年上升22位,在上榜的国内商业银行中位居第24位;在中国银行(601988,诊股)业协会发布的2018年“陀螺”评价体系中,位列国内农商行第2位。

责编:hxqroot

〖免责申明〗本文仅代表作者个人观点,其图片及内容版权仅归原所有者所有。如对该内容主张权益请来函或邮件告之,本网将迅速采取措施,否则与之相关的纠纷本网不承担任何责任。