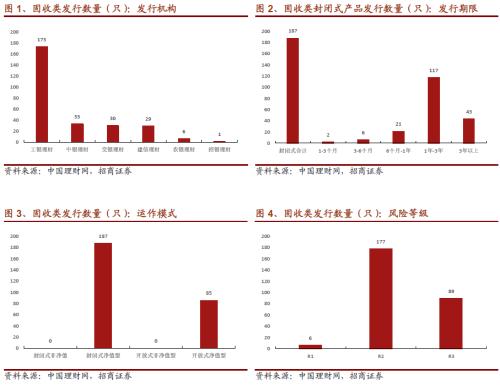

据统计,截止2019年底,银行理财子公司产品固定收益类产品共349只产品,均为非保本浮动类产品。其中,工银理财发行的数量最多,共发行230只产品,占比66%,其次为中银理财(46只)、交银理财(33只)、建信理财(32只)、农银理财(7只)和招银理财(1只)。

1. 产品布局

根据中国理财网统计,截止2019年底,银行理财子公司产品固定收益类产品共349只产品,均为非保本浮动类产品。其中,工银理财发行的数量最多,共发行230只产品,占比66%,其次为中银理财(46只)、交银理财(33只)、建信理财(32只)、农银理财(7只)和招银理财(1只)。

工银理财:工银理财是国内首家开业的理财子公司,产品布局也更加完善,且率先取得衍生品交易和外汇业务资格,获得了资管业务转型发展的市场先机。目前,工银理财有“鑫得利”、“鑫稳利”、“全鑫权益”、“博股通利”等系列,共230只产品,产品系列中以“鑫得利”和“全鑫权益”为主,分别为106只和41只。从策略来看,策略覆盖了固收、量化、FOF、全球资产配置、养老配置、私募股权等,主题方面关注科技创新。

中银理财:中银理财在发布会上称新产品体系包括外币系列、稳富养老系列、智富权益系列、鼎富股权系列和指数系列。目前中银理财共有46只产品,包括24只稳富养老系列、13只智富权益系列等。

交银理财:交银理财致力于打造覆盖全市场、全资产、全渠道的产品体系。目前,交银理财共33只产品,分别为交银博享长三角价值投资、交银现金添利和交银理稳享系列,其中稳享系列共21只,是固收增强型产品。

建信理财:建信理财公司立足大湾区,开业仪式上发布的“建信理财粤港澳大湾区资本市场指数”以“粤港澳大湾区高质量发展指数”为主线,贯穿粤港澳大湾区价值蓝筹、红利低波、科技创新、先进制造、消费升级5条子指数线,产品方面主要可划分为还将发行“乾元”建信理财粤港澳大湾区指数灵活配置、“乾元-睿鑫”科技创新、“乾元-安鑫”固定收益、“乾元-嘉鑫”固收增强等四类多款覆盖权益、固定收益市场的系列理财产品,目前产品有32只,主要为睿鑫共19只,还有粤港澳大湾区指数灵活配置等产品。

农银理财:农银理财推出了“4+2”系列产品体系,包括四大常规系列产品和两个特色系列产品。“现金管理+固收+混合+权益”四大常规系列产品是农银理财对标监管要求,特色系列产品包括惠农产品(000061,诊股)和绿色金融(ESG)产品,目前农银理财共7只产品,其中农银安心系列共6只,是开放净值型固收产品,另外还有一只农银进取科技创新产品。

招银理财:招银理财针对基础客群、养老金客群、金葵花及金卡客群、有投资经验客群、私人银行客群、公司客群这六大客群的不同偏好与需求发布了系列理财新产品,产品命名体系“招赢睿智卓越”(分别对应现金管理产品、固定收益型产品、多资产型产品、股票型产品、另类产品及其他,五大系列产品),同时还发布了全球夜光指数,关注金融科技创新。目前招银理财共发行1只产品,名称为招睿颐养两年定开1号增强型固定收益类理财计划。

光大理财和中邮理财:目前光大理财和中邮理财暂无产品,但从开业仪式及公司规划来看,光大理财延续原有的“七彩阳光”系列净值型产品,涵盖权益、混合、固收、现金管理、另类及衍生品、私募股权、结构化融资等7大系列产品。中邮理财开业后预计第一批产品主要包括三个类别、八款产品。一类是挂钩指数策略产品,包括“境内大类资产轮动指数”、“境外大类资产配置指数”等。这类产品目标是低波动的绝对收益。二是中长期稳健型固收+策略产品,将以固定收益资产打底,精选高股息率股票、上市打新、黄金ETF及QDII等策略。三是丰富“抗通胀”“养老”主题系列产品。

2. 总体概况

从产品类型来看,固收类占比最高,共272只,占比78%,其次为混合类,共76只,权益类1只,暂无商品及金融衍生品类产品。仅部分产品公布了预期收益率,据不完全统计,固收类产品的预期收益区间为3.3%至5%,混合类产品的收益区间范围较广,为2.2%至6.22%。

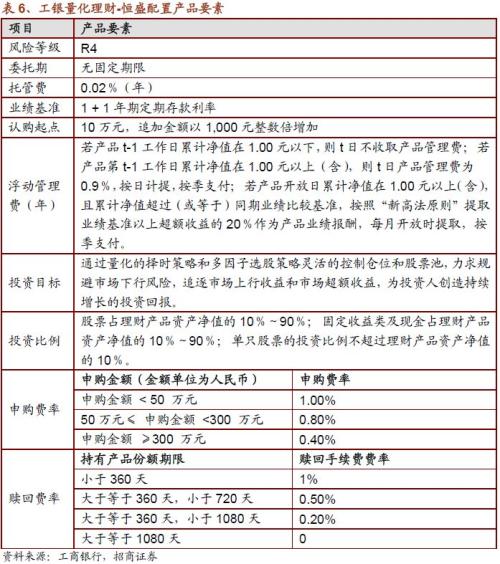

权益类产品仅1只,为工银理财发行的2019年工银财富系列工银量化理财-恒盛配置CFLH01理财产品,该产品为开放式净值型产品,产品业绩基准为1+1年定存利率,产品的投资策略为通过量化的择时策略和多因子选股策略,若产品第t-1工作日累计净值在1.00元以上(含),则t日产品管理费为0.9%,按日计提,按季支付。按照“新高法原则”提取业绩基准以上超额收益的20%作为产品业绩报酬,每月开放时提取,按季支付。该产品投资范围除了股票、债券之外,还包括了结构化证券投资集合信托的优先份额、股票收益权集合信托以及符合监管机构要求的信托计划等,值得注意的是,该产品的股票、基金、交易所债券、交易所债券回购、新股申购等可通过委托信托计划进行投资,即该产品可以通过投资信托计划进行间接投资,形式类似于FOF/MOM。

从运作模式来看,净值型占主导地位,共342只,占比98%。其中,封闭式净值型229只,开放式净值型共113只。非净值型产品共7只,均为工银理财发行的“全鑫权益”两权其美系列产品,封闭期均为1年以上。

新发的封闭式产品以中长期限为主。其中1年-3年期、3年以上、6个月-1年期的数量分别为158只、46只和24只,占比分别为67%、19%和10%。封闭式产品的预期收益区间为3.6%-5%,开放式产品的收益区间跨度较大,收益区间为2.2%-6.22%。预期年化收益为6.22%的产品为工银理财的一款混合类产品工银理财“月聚月盈”专项金理财2012年第1期,据报道,该产品属于工银理财承接母行部分存量业务的一部分,值得注意的是,工银理财12月公告对该产品的产品类型和业绩基准进行了修正,改为“3.4%-3.9%(年化)”,将产品类型改为固收型。

风险等级以中低风险等级为主,对权益类产品加大了布局力度。根据前述分析,银行理财产品以中低风险产品为主,风险等级R2占主导地位,资金投向以标准化资产为主,目前净值化转型进度加快。从目前理财子公司已发行产品来看,产品发行情况与银行理财总体状况类似,产品布局以固收和混合类为主,风险等级以中低风险和中等风险等级为主,但R3的产品数量占比明显有所提升并超过了R2的产品,意味着理财子公司在权益类策略上增加了布局力度。

R1类产品主要为T+0的现金管理类产品。目前交银理财、中银理财、建信理财和工银理财均有发行现金管理类公募产品,产品均为T+0的开放式净值产品,其中中银的“众享天天”和“惠享天天”的风险等级较高,为R2,其余产品均为R1。理财子公司的现金管理类产品赎回效率可做到T+0,且不像公募货币基金具有限额设置,在流动性方面具有明显优势,但现金类产品的投资策略同质化较强,且产品为开放性净值产品,资管新规过渡期结束后将无法投资非标增厚收益,和公募基金货币类产品在投资范围上也无本质差异,理财新规后,银行理财类现金管理产品趋于类货基化,两者比较明显的差别在于赎回效率和税收优惠,未来税收优惠方面是否统一规则,减少监管套利还有待观察。从目前来说,银行理财赎回效率高,但公募基金具有税收优惠,两者各有优劣势,除此之外,公司营销推广、投资能力、产品间的联动等也对产品规模具有较大影响。

R2类和R3类产品包含了纯债类、固收增强型和混合型产品,主要有工银理财的鑫得利和鑫稳利系列、中银理财的稳富、交银理财的稳享、建信理财的“嘉鑫”系列等。

R4类产品目前仅1只公募产品,即工银理财发行的2019年工银财富系列工银量化理财-恒盛配置CFLH01理财产品。除了公募产品外,R4风险等级还有3只工银理财发行的私募类产品博股通利系列,投资范围以债转股资产和私募股权为主。

3. 固定收益类

根据中国理财网统计,截止2019年底,银行理财子公司产品固定收益类产品共272只,均为非保本浮动收益类产品。其中,工银理财共173只,中银理财共33只,交银理财30只,建信理财29只,农银理财6只,招银理财1只。工银理财中鑫得利系列产品共100只,占工银理财发行的固收类产品的58%。

产品运作形式以净值型为主,其中封闭式净值型产品187只,开放式净值型产品85只,分别占比69%和31%。封闭式产品的期限涵盖了1个月至3年以上,期限中占比最突出的是1年-3年、3年以上以及6个月-1年的期限,其中1年-3年期限的产品数量占比63%。由于仅部分产品披露了预期收益率,根据不完全统计,期限为6个月-1年产品预期收益率为4%,1年-3年产品的收益率区间为3.6%-5%,3年以上产品的收益率区间为4%-4.6%。另外,开放式产品的收益区间为3.3%-4.5%。

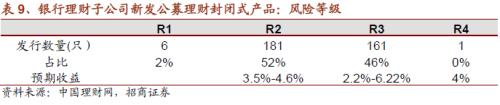

风险等级方面,固收类产品的风险等级涵盖了R1-R3的风险等级,其中以R2占比高达65%,R3占比为33%。R3主要为固收增强、量化、FOF、全球配置和灵活配置等策略产品。从预期收益率来看,R2产品的预期收益区间为3.5%-4.6%,R3产品的预期收益率为3.3%-5%。

4. 混合类

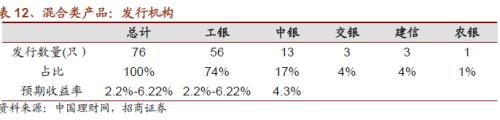

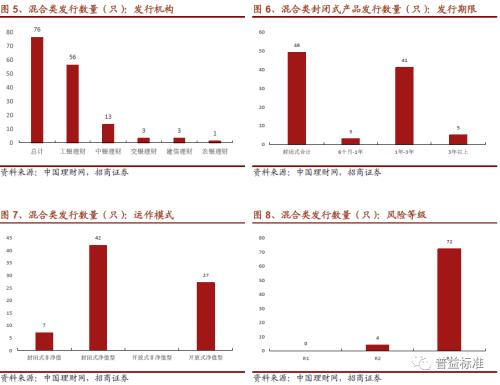

根据中国理财网统计,截止2019年底,银行理财子公司产品混合类产品共76只,占比22%,均为非保本浮动收益类产品。其中工银理财共56只,占比达74%,另外,中银理财共13只,交银理财3只,建信理财3只,农银理财1只。产品预期收益区间为2.2%-6.22%。

混合型产品的风险等级主要为R3,占比95%,且产品主要为净值型。其中,封闭式净值型共42只,开放式净值型共27只,另外还有7只是封闭式非净值型产品,均为工银理财发行。封闭式的期限主要为中长期,分别为1年-3年(41只,占比84%)、3年以上(5只,占比10%)以及6个月-1年(3只,占比6%)的期限。

5. 总结

总体来看,理财子公司在产品布局涉及固收、量化、指数、FOF等产品,这些策略类型虽然都可以在公募基金中找到对标产品,但理财子公司在产品设计及策略上与公募基金具有较大不同,本文将进一步分析公募基金和银行理财子公司产品在重点产品设计上的差异。我们重点关注纯固收型策略、绝对收益策略、指数型策略、FOF及多资产策略,策略间可能存在重叠。纯固收型策略中,具体可以划分为纯债、纯债+非标、纯非标,对标公募基金的中长期纯债产品和短债基金。绝对收益策略重点讨论固收增强策略、灵活配置、量化对冲策略等产品;指数型产品重点讨论公募指数型产品和指数型理财产品;FOF及多资产策略主要关注以公募FOF和银行理财FOF类产品的对比。

责编:hxqroot

〖免责申明〗本文仅代表作者个人观点,其图片及内容版权仅归原所有者所有。如对该内容主张权益请来函或邮件告之,本网将迅速采取措施,否则与之相关的纠纷本网不承担任何责任。