12日,在“2020中国经济趋势年会”上,国家统计局副局长盛来运表示,消费处于升级的关键期,尤其是人均GDP达到1万美元以后,消费升级趋势也会进一步加快。而就在前一天,发改委在中国宏观经济年会上官宣:2019年中国人均GDP预计将首次超过1万美元。很显然,国人的消费观即将向更高一层次迈进。

未来最赚钱的行业是“花钱”

在2019年年中举行的统计局发布会上,一组数据曾引起了我的注意:2019年上半年最终消费支出对经济增长的贡献率为60.1%,占国内生产总值的比重连续8年上升,消费升级趋势明显。

在全球经济增速下滑的大背景下,中国消费仍能释放如此大的潜力,实属不易!那为何消费行业总是如此优秀呢?

1、消费行业更新换代较慢,比如可乐、冰红茶等快消品,在经过很多年以后还是那个口味,产品核心一直没变,变化的只是它的包装和款式。再加上消费者的消费习惯,所以尽管消费品随着技术进步不断有新产品诞生,但还是很难完全取代原有产品。

2、一般来说消费龙头企业的行业门槛较高,因为龙头企业已经通过长期经营和资金投入,形成了很高的品牌垄断甚至文化垄断,比如某些凉茶品牌,肯德基、麦当劳和海底捞等,当你在消费它们的时候,不只是消费产品本身,而是享受一种特有的文化。这样的话,尤其是消费细分行业龙头,就能维持较高的行业利润率和准入门槛。

所以你会发现,拉长周期来看,消费行业很容易出现大公司或者大牛股,比如可口可乐、箭牌、宝洁、沃尔玛等等,它们股价的长期表现往往都能明显优于市场平均。

但是普通人如何抓住这个赚钱机会呢?目前市场上围绕消费升级的金融产品其实有很多,门槛高的比如文化创意园投资、电影股权投资,门槛低的比如电影产业基金等。但整体来看,它们收益水平参差不齐,且风险较大,真正赚到钱的人并不多。怎么办?有适合普通人的渠道吗?

消费主题基金表现较好

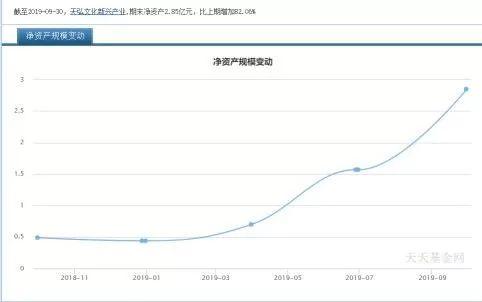

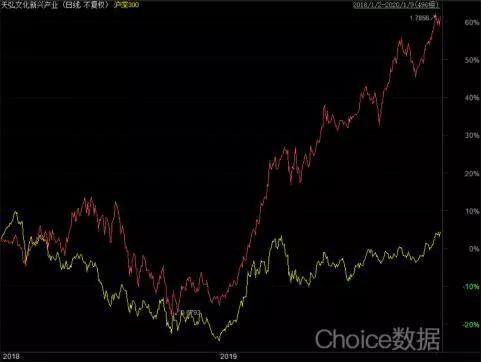

2019年上半年,受市场行情影响,权益类基金普遍飘红,其中消费类表现较好,32只基金产品涨幅超50%。全年来看,消费主题基金依然领涨,其中以医药和消费股持仓为主的天弘文化新兴产业基金全年总回报达87.84%,在同类可比的345只普通股票型基金中排名第3,在所有权益类基金中排名第21。而消费主题基金近5年的平均回报也高达87%!

公募基金给了普通人参与行业、主题投资的机会,去年白酒、医药等许多消费类基金都受到了大量资金的申购。

如何衡量一只基金靠不靠谱?

买基金不能盲目,选基也是一样。衡量基金的指标有很多种,但大致主要分为三个方向:基金本身、基金经理和基金公司。

基金本身:

首先是基金的投资策略。买基金,适合自己的才是最好的。如果你寻求相对稳健的收益,那么可以选择蓝筹类股基或宽基指数基金;如果你希望寻求更多的风险回报,那么选定某个行业的股基或指数基金或许更适合你。

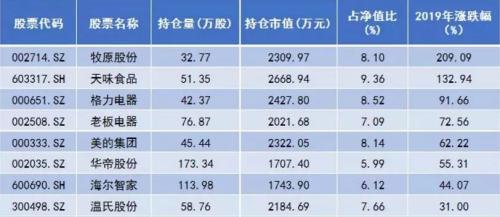

当然影响你选择的还有基金的持仓情况。从持仓来看,天弘文化新兴产业高度重仓医药和消费。对基金中报年报所披露的所有持股类型的行业进行分类汇总可以发现,基金重仓行业为医药、食品饮料、家电、轻工等,其中对医药的配置超过 40%的股票仓位,牢牢把握住了今年的领涨板块。

其次是历史业绩。选基看收益并不是预测未来,而是对过去的一个追溯和总结,是最直观评判一只基金的重要标准。一般来说,看历史业绩,我们需要注意业绩统计周期,因为可能短期走势不好的基金,长期表现不错;或者相反情况。

一般来说咱们应该参考一只基金的近1年、2年、5年及成立以来等不同统计周期的业绩表现情况,尤其注意大牛市和大熊市期间,再做定夺。如果它在牛市和熊市的业绩都在同类基金中排名靠前,那说明这只基基本可以考虑买入了。

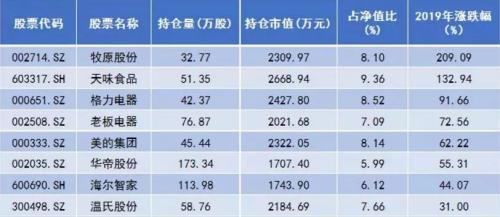

再者是基金规模变化。基金规模的非正常变化,可能会严重影响基金的收益水平,因为短期资金进出会带来基金规模的频繁变动,这样的话基金经理很难用长期资金博取长期稳定收益,有时迫于业绩压力,投资风格会变得危险激进。相反,如果基金规模稳定,或者处于快速增长时期,则基金收益增长的可能性就很大,因为其有更稳定的资金流进行灵活配置。

基金经理:

投资的本质在于投人,虽然公募基金的体量往往较大,持仓也很分散,投资风格很难挖掘异同,但仔细研究的话还是能找出差别的。

选基金经理最主要的还是看投资风格,一般来说基金经理的投资风格受从业背景的影响最大。但萝卜青菜各有所爱,每个基金经理的投资偏好都不一样,假如偏爱蓝筹的和偏爱消费的业绩都一样,你知道哪个更好吗?不知道。这时你就需要看他的从业背景了。

一般来看,基金经理从业背景大致可分为两类:学术派和草根派。一般学术派投资经历较多,投资风格更注重公司内在价值;草根派更懂行业,更擅长于技术投资和择时。前者相对保守,但容易在熊市中陷入被动;后者则很难把握市场价格的波动。

但如果二者可以折中一下的话,或许是最为合适的,天弘文化新兴产业基金经理田俊维就是如此。

田俊维在接手投资前,便从事多年TMT行业研究员,拥有较多的行业研究经验,同时他也在案头研究和草根调研上面花费了不少时间。在他看来,生活中的点点滴滴都可以为投资提供一些线索,比如会留心一下货架上商品的分布、品牌,以及商品的生产日期,从而推算出货品的周转率。

正是田俊维草根视角下的投资理念,契合了价值投资的底层逻辑。在他接手基金后,其业绩表现也是可圈可点。

数据显示,2018年,天弘文化新兴产业全年回撤14.77%,跑赢沪深300指数超过10%,且业绩回报排名同类前十分之一,成为当年抗跌性较强的股票型基金之一。

基金公司:

据晨星基金的数据不完全统计,管理规模越大的基金公司,收益普遍比规模相对较小的基金公司要高,因为他们具有资金优势和投研优势,这是小规模基金公司所无法比拟的。但管理规模与收益也并不是绝对呈正比,如果规模过大,持仓就比较分散,面对大幅回撤时就难以及时调仓和灵活配置。

此外投研实力也很重要。很多基金公司受盈利压力影响,对于短期业绩很看重,这不仅会导致基金经理的投资风格出现漂移偏差,甚至还会导致基金经理离职或频繁变动,进而影响收益。

但值得注意的是,天弘基金自去年以来进行了一系列投研改革,引导投研人员淡化短期市场相对排名,以基本面精选个股,注重长期超额收益,减少换手率,以博得给投资者带来更稳健的收益。更重要的是,在内部考核方面,侧重于考核基金相对于行业指数的超额收益,从而有效引导基金经理专注投资既定的领域,确保了基金产品风格的稳定。

总之,那些陪投资者穿越牛熊的好基,在各项指标方面都表现不会太差,大多都是风格稳健型,当下选基或选择投资行业时,我们应该更关注它们在熊市中的表现,同时对比同类产品。

结语

投资从来都没有绝对的好与坏,适合自己的才是最好的。搞清楚行业大方向,再通过正确的投资渠道,你就会发现有时候赚钱并没有想象中那么难。

责编:hxqroot

〖免责申明〗本文仅代表作者个人观点,其图片及内容版权仅归原所有者所有。如对该内容主张权益请来函或邮件告之,本网将迅速采取措施,否则与之相关的纠纷本网不承担任何责任。